Lời nói đầu:Giá vàng tăng 50% từ 8/2025, bạc tăng 150% - Debament Trade bùng nổ do lo ngại khủng hoảng nợ công toàn cầu. Phân tích chuyên sâu từ Robin Brooks, Bloomberg, World Gold Council về tác động của Fed, lãi suất thực và đồng USD suy yếu. WikiFX cập nhật.

Thị trường tài chính toàn cầu đang trải qua một sự đứt gãy cấu trúc: giá vàng và kim loại quý tăng vọt bất chấp lãi suất thực cao, báo hiệu sự thức tỉnh của “debasement trade” khi nhà đầu tư mất niềm tin vào chính sách tài khóa của các chính phủ.

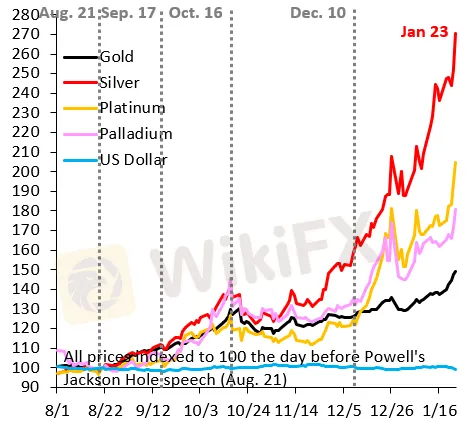

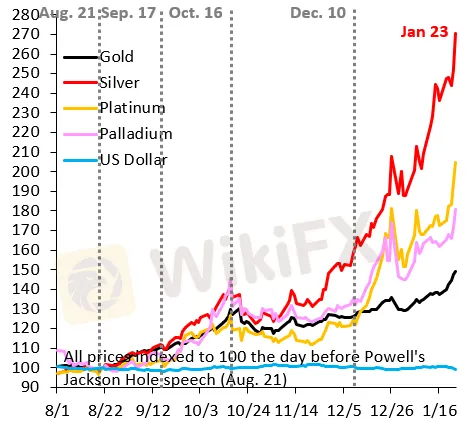

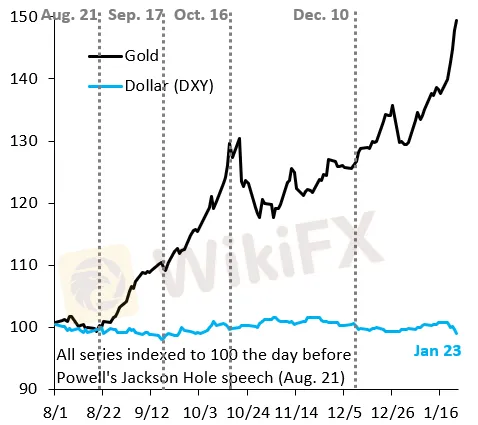

Thị trường tài chính toàn cầu đang chứng kiến một hiện tượng hiếm có: giá vàng và hầu hết kim loại quý đồng loạt tăng vọt lên mức kỷ lục, bất chấp môi trường lãi suất thực vẫn ở mức cao. Kể từ bài phát biểu của Chủ tịch Fed Jerome Powell tại Hội nghị Jackson Hole vào tháng 8/2025, thời điểm được coi là khởi nguồn cho làn sóng “debasement trade”, giá vàng đã tăng gần 50%.

Tuy nhiên, vàng thậm chí còn là tài sản tăng giá chậm nhất trong nhóm, khi bạc tăng tới 150%, palađi tăng 95% và bạch kim cũng tăng mạnh mẽ.

Sự bùng nổ đồng loạt này không phải là một câu chuyện đơn lẻ về vàng, mà là triệu chứng của một mối lo ngại sâu sắc hơn: nỗi sợ về một cuộc khủng hoảng nợ công toàn cầu đang ở giai đoạn hình thành, khiến nhà đầu tư đổ xô tìm kiếm các tài sản trú ẩn an toàn thay thế cho tiền pháp định.

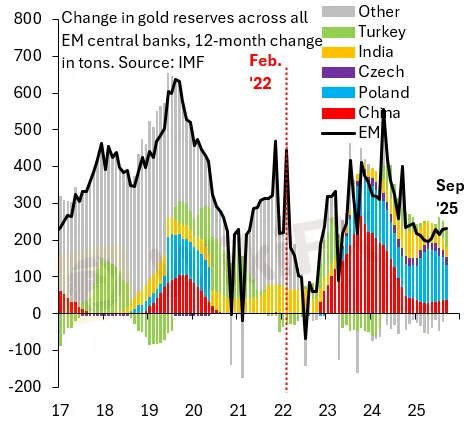

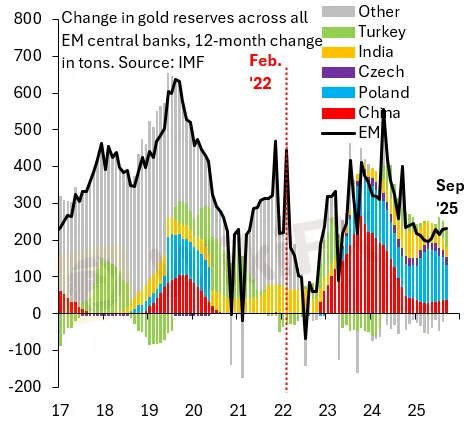

Nguyên nhân sâu xa của đà tăng giá ngoạn mục này không đến từ các ngân hàng trung ương như nhiều suy đoán ban đầu. Một phân tích chi tiết dựa trên dữ liệu của IMF và World Gold Council từ chuyên gia Robin Brooks cho thấy, hoạt động mua vàng của các ngân hàng trung ương trên toàn cầu diễn ra một cách đều đặn và ôn hòa. Không có sự tăng tốc đột biến nào sau các sự kiện địa chính trị lớn như năm 2022.

Trong 11 tháng đầu năm 2025, lượng vàng mua ròng được báo cáo chỉ khoảng 297 tấn, và dự báo cho năm 2026 dù có cao hơn, khoảng 755 tấn theo một số khảo sát, vẫn mang tính chất ổn định và chủ yếu tập trung vào một vài quốc gia nhất định.

Quan trọng hơn, giả thuyết về ngân hàng trung ương hoàn toàn không thể giải thích được vì sao bạc, bạch kim hay palađi, những tài sản họ hầu như không tích trữ, cũng tăng giá mạnh không kém. Lời giải thích đơn giản và thuyết phục nhất, theo nguyên tắc “dao cạo Occam”, chính là thị trường đang hình thành một làn sóng đầu cơ mạnh mẽ từ phía các nhà đầu tư cá nhân và tổ chức tư nhân, những người đang dẫn dắt cơn sốt “debasement trade” hiện nay.

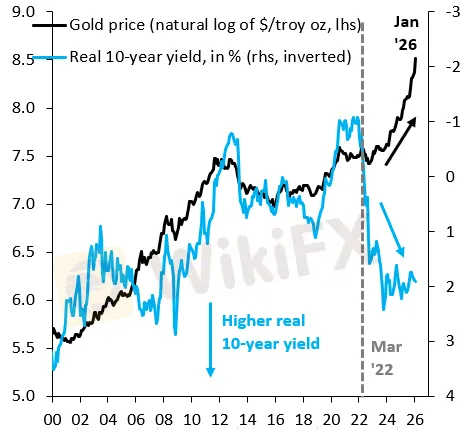

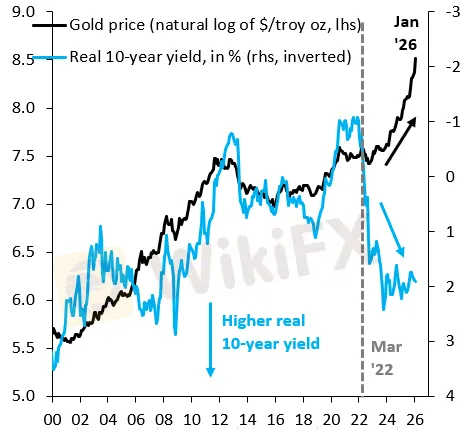

Hiện tượng “debasement trade” này đánh dấu một sự đứt gãy cấu trúc trong một quy luật tài chính cơ bản. Trong lịch sử, giá vàng có mối quan hệ nghịch đảo rõ ràng với lợi suất thực của trái phiếu chính phủ Mỹ: khi lãi suất thực tăng, chi phí cơ hội của việc nắm giữ vàng trở nên cao hơn, khiến giá vàng có xu hướng giảm.

Tuy nhiên, từ cuối năm 2025 đến nay, mối quan hệ này đã sụp đổ hoàn toàn. Bất chấp lợi suất thực ở mức đáng kể, giá vàng vẫn liên tục lập đỉnh mới. Điều này chứng tỏ yếu tố “sợ hãi” hay “phi rủi ro” từ các chính sách tài khóa không bền vững của nhiều chính phủ đã trở nên quá lớn, áp đảo mọi tính toán về chi phí cơ hội truyền thống.

Nỗi lo ngại rằng các chính phủ sẽ phải “in tiền” để xử lý núi nợ công khổng lồ, từ đó làm xói mòn giá trị của tiền pháp định, đang trở thành động lực chính chi phối hành vi thị trường.

Sự lo ngại này hiện hữu rõ nét nhất trên thị trường trái phiếu chính phủ toàn cầu. Các quốc gia có tỷ lệ nợ công cao đang phải hứng chịu áp lực bán tháo nghiêm trọng. Điển hình là Nhật Bản, nơi lợi suất trái phiếu chính phủ kỳ hạn 40 năm đã chạm mức kỷ lục vào đầu năm 2026, kéo theo làn sóng bán ra lan tỏa.

Ngược lại, dòng vốn đang đổ dồn vào các quốc gia được coi là “thiên đường an toàn mới” nhờ tỷ lệ nợ công thấp, như Thụy Điển (33% GDP), Na Uy và Thụy Sĩ (38% GDP). Phân tích cho thấy đồng Krona của Thụy Điển và đồng Franc của Thụy Sĩ hiện có mức tương quan cao nhất với giá vàng trong nhóm các đồng tiền G10.

Thụy Điển thậm chí đã vượt mặt Thụy Sĩ về “convenience yield” - mức bù đắp rủi ro mà nhà đầu tư sẵn sàng chấp nhận để nắm giữ trái phiếu của một quốc gia, phản ánh sự tin tưởng tuyệt đối vào sức khỏe tài khóa của họ.

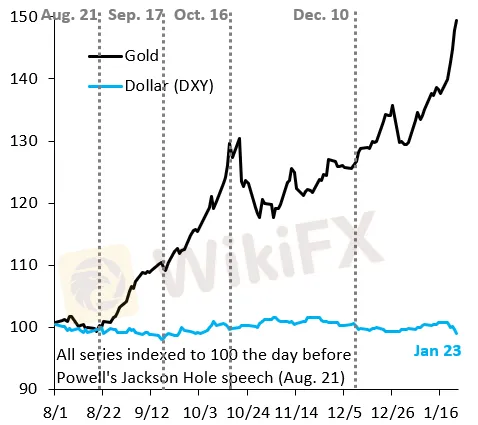

Yếu tố then chốt khác đang tiếp thêm sức mạnh cho “debasement trade” là sự suy yếu của đồng USD. Sau một giai đoạn tương đối ổn định vào nửa cuối năm 2025, đồng bạc xanh bắt đầu lao dốc mạnh từ những ngày đầu tiên của năm 2026. Chỉ số USD (DXY) đã giảm khoảng 1.9% chỉ trong tuần kết thúc vào ngày 23/1, rơi xuống vùng thấp quanh 97-98 điểm.

Sự yếu đi của đồng tiền dự trữ toàn cầu này được dự báo sẽ còn tiếp diễn, nhất là trong bối cảnh chính trị Mỹ hướng đến bầu cử giữa kỳ và có thể gây sức ép lên Fed trong việc cắt giảm lãi suất. Một đồng USD suy yếu làm tăng sức mua của các nhà đầu tư sử dụng các đồng tiền khác, khiến vàng và kim loại quý trở nên rẻ hơn một cách tương đối và thúc đẩy nhu cầu toàn cầu, tạo thành vòng xoáy đẩy giá lên cao hơn nữa.

Các tổ chức tài chính lớn đang ngày càng đồng thuận với kịch bản này. Goldman Sachs đã điều chỉnh mục tiêu giá vàng lên 5.400 USD/ounce vào cuối năm 2026, trong khi Bank of America đưa ra dự báo lạc quan hơn ở mốc 6.000 USD.

Các báo cáo từ Wall Street Journal, Bloomberg và CNBC đều liên tục nhắc đến “debasement trade”, lo ngại về nợ công và kỳ vọng chính sách tiền tệ nới lỏng như những trụ cột chính đỡ đà tăng của kim loại quý. Mặc dù vậy, giới phân tích cũng đồng thời cảnh báo về trạng thái mua quá mức và nguy cơ điều chỉnh mạnh trong ngắn hạn, đặc biệt đối với các kim loại biến động mạnh như bạc.

Lịch sử thị trường cho thấy không có xu hướng nào là vĩnh cửu, và sự thay đổi trong tâm lý hoặc chính sách đều có thể kích hoạt các đợt bán tháo để chốt lời.

Tóm lại, cơn sốt giá kim loại quý đầu năm 2026 là một tín hiệu báo động rõ ràng từ thị trường tài chính. Nó không đơn thuần phản ánh lạm phát hay bất ổn địa chính trị, mà là sự mất niềm tin ngày càng tăng vào tính bền vững của hệ thống tài chính toàn câu xây dựng trên nợ công.

“Debasement trade” thực chất là hành động tự vệ của các nhà đầu tư khi họ nghi ngờ khả năng các chính phủ sẽ xử lý gánh nặng nợ nần một cách kỷ luật mà không phải hy sinh giá trị đồng tiền.